Informacja o realizowanej strategii podatkowej przez Suzuki Motor Poland Sp. z o.o. za rok podatkowy trwający od 1 kwietnia 2023 r. do 31 marca 2024 r.

Spis treści

- Informacje ogólne

- Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących

zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego oraz

stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej

Administracji Skarbowej

- Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego i zapewniających ich prawidłowe wykonanie

- Informacje o stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej

- Informacje odnośnie realizacji przez podatnika obowiązków podatkowych na terytorium Rzeczypospolitej Polskiej wraz z informacją o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych, z podziałem na podatki, których dotyczą

- Informacje o transakcjach z podmiotami powiązanymi lub podejmowanych przez

podatnika działaniach restrukturyzacyjnych

- Informacje o transakcjach z podmiotami powiązanymi w rozumieniu art. 11a ust. 1 pkt 4, których wartość przekracza 5% sumy bilansowej aktywów w rozumieniu przepisów o rachunkowości, ustalonych na podstawie ostatniego zatwierdzonego sprawozdania finansowego spółki, w tym niebędącymi polskimi rezydentami podatkowymi

- Informacje o planowanych lub podejmowanych przez podatnika działaniach restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych podatnika lub podmiotów powiązanych w rozumieniu art. 11a ust. 1 pkt 4 ustawy o podatku dochodowym od osób prawnych

- Informacje o złożonych wnioskach

- Wnioski o wydanie ogólnej interpretacji podatkowej, o której mowa w art. 14a § 1 Ordynacji podatkowej

- Wnioski o wydanie interpretacji przepisów prawa podatkowego, o której mowa w art. 14b Ordynacji podatkowej

- Wnioski o wydanie wiążącej informacji stawkowej, o której mowa w art. 42a ustawy o podatku od towarów i usług

- Wnioski o wydanie wiążącej informacji akcyzowej, o której mowa w art. 7d ust. 1 ustawy o podatku akcyzowym

- Informacje, dotyczące dokonywania rozliczeń podatkowych podatnika w krajach stosujących szkodliwą konkurencję podatkową

Wstęp

Niniejsza informacja ma na celu realizację przez Suzuki Motor Poland Sp. z o.o. (dalej: „Suzuki” lub „Spółka”) obowiązków wynikających z art. 27c ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (t.j. Dz. U. z 2023 r. poz. 2805 z późn. zm.).

Niniejsza informacja dotyczy strategii podatkowej realizowanej przez Spółkę w roku podatkowym trwającym od 1 kwietnia 2023 r. do 31 marca 2024 r. oraz nie odnosi się do informacji, do których dostęp jest zastrzeżony z uwagi na obowiązujące w tym zakresie przepisy prawa, w szczególności informacji objętych przepisami o ochronie informacji niejawnych, informacji, których Spółka nie może ujawniać z uwagi na nałożone na nią obowiązki wynikające z przepisów prawa, zobowiązania kontraktowe lub wynikające z podjętych przez Spółkę decyzji biznesowych. Dodatkowo, niniejsza Informacja nie obejmuje informacji poufnych, które ze względu na realizowane przez Spółkę plany i przedsięwzięcia biznesowe podlegają ochronie jako dane objęte tajemnicą handlową, przemysłową, zawodową lub tajemnicą procesu produkcyjnego.

I. Informacje ogólne

1. Informacje o Spółce

Suzuki Motor Poland Sp. z o.o. powstała 17 czerwca 1992 roku. Siedziba Spółki mieści się w Warszawie przy ul. Połczyńskiej 10, 01-378 Warszawa. Spółka wpisana jest do Krajowego Rejestru Sądowego przy Sądzie Rejonowym dla m. st. Warszawy w Warszawie, XII Wydział Gospodarczy, pod numerem KRS 0000044662; NIP: 5240307031; REGON: 01107770600000.

Przedmiotem działalności Spółki jest:- sprzedaż hurtowa i detaliczna pojazdów mechanicznych,

- obsługa i naprawa pojazdów mechanicznych,

- sprzedaż hurtowa i detaliczna części i akcesoriów do pojazdów mechanicznych.

- Pan Piotr Dulnik na stanowisku Prezesa Zarządu,

- Pan Koichi Suzuki na stanowisku Członka Zarządu,

- Pan Fumito Sakai na stanowisku Członka Zarządu,

- Pan Takanori Suzuki na stanowisku Członka Zarządu.

- Suzuki Motor Corporation, Hamamatsu, Japonia jest właścicielem 6.800 udziałów o wartości 20.400.000,00 PLN;

- pozostałe 200 udziałów o wartości 600.000,00 PLN pozostaje w rękach Suzuki Deutschland GmbH z siedzibą w Bensheim, Niemcy.

2. Cele podatkowej strategii Spółki

Spółka realizuje strategię podatkową mającą na celu doprowadzenie do należytego wypełniania

obowiązków wynikających z przepisów prawa podatkowego. Realizowanie obowiązków

publicznoprawnych oraz konieczność uiszczania należności z tego tytułu na rzecz Skarbu Państwa

traktowana jest przez władze Spółki jako obowiązek Spółki wynikający z prowadzenia działalności

na terytorium Rzeczpospolitej Polski.

Zarząd oraz kierownictwo Spółki wdrażają mechanizmy wewnętrzne celem zapewnienia skutecznej

i adekwatnej kontroli organizacji z perspektywy wypełniania obowiązków nakładanych na Spółkę

przez przepisy prawa podatkowego, w szczególności:

- dochowuje należytej staranności celem zapewnienia prawidłowości rozliczeń podatkowych Spółki;

- wykazuje proaktywną postawę w zakresie wskazywania wartości i budowania kultury organizacji, również w zakresie transparentności rozliczeń podatkowych;

- kładzie nacisk na weryfikację kontrahentów i partnerów biznesowych Spółki;

- inwestuje w regularne poszerzanie wiedzy kadry pracowniczej z zakresu prawa podatkowego;

- podejmuje decyzje w celu ograniczania ryzyka podatkowego poprzez minimalizację zagrożeń ze strony otoczenia zewnętrznego oraz wewnętrznego;

- w razie ewentualnych wątpliwości Spółka występuje z wnioskami o wydanie interpretacji prawa podatkowego do Dyrektora Krajowej Informacji Skarbowej.

Strategia podatkowa Spółki podlega regularnym przeglądom i jest dostosowywana do zmian zachodzących w otoczeniu i wewnątrz organizacji oraz do zidentyfikowanego ryzyka podatkowego związanego z prowadzeniem działalności w branży motoryzacyjnej.

3. Realizacja strategii podatkowej w roku podatkowym 2023/2024 i plany jej realizacji w latach kolejnych

Realizowana strategia podatkowa zapewnia prawidłową realizację obowiązków podatkowych. W roku podatkowym 2023/2024, realizowana przez Spółkę strategia podatkowa nastawiona była w szczególności na wspieranie kluczowych decyzji biznesowych i zapewnienie zgodności z prawem zawieranych transakcji. Spółka przy podejmowaniu decyzji biznesowych i realizowaniu obowiązków podatkowych nie poszukuje oderwanych od okoliczności gospodarczych oszczędności podatkowych.

W roku podatkowym 2023/2024, Spółka zidentyfikowała następujące ryzyka podatkowe oraz wyzwania związane z realizacją jej obowiązków podatkowych:

- Spółka zawierała umowy z podmiotami niepowiązanymi, których rzeczywista działalność wymaga weryfikacji przy zachowaniu zasad należytej staranności, w szczególności dla celów VAT i WHT;

- Spółka dokonywała transakcji z podmiotami powiązanymi, w związku z czym istniało ryzyko materializacji obowiązku sporządzania dokumentacji na potrzeby cen transferowych. Ponadto Spółka zbadała, czy realizowane przez nią transakcje kontrolowane były dokonywane z zachowaniem zasady ceny rynkowej, szczególnie poprzez posiadanie aktualnych analiz cen transferowych;

- ryzyko nieprawidłowego przeprowadzenia procesu fakturowania.

Aby przeciwdziałać materializacji ww. ryzyka, Spółka podjęła następujące działania:

- Coroczne badanie potencjalnej materializacji po stronie Spółki obowiązku przygotowania dokumentacji cen transferowych oraz przygotowywanie takiej dokumentacji, jeśli przepisy prawa tego wymagają;

- Weryfikacja kontrahentów, w szczególności poprzez analizę podstawowych danych dotyczących kontrahentów, w tym m. in. adresu, danych kontaktowych, danych rejestracyjnych, danych z systemu VIES, danych z Biura Informacji Podatkowych w Koninie. Spółka nie podejmuje współpracy z podmiotami, których nie jest w stanie zidentyfikować, np. z wykorzystaniem rejestrowych baz danych;

- Spółka stosuje wewnętrzne rozwiązania bazujące na zasadzie tzw. „dobrych praktyk” zapewniające zgodność z prawem przeprowadzane procesy fakturowania.

W perspektywie najbliższych lat (pod warunkiem niezaistnienia żadnych okoliczności mających kluczowe znaczenie dla działalności gospodarczej Spółki), oprócz rewizji i uaktualniania, Spółka nie planuje dokonywania materialnych zmian co do realizowanej strategii podatkowej, a w szczególności w zakresie przyjętej wizji podatkowej.

II. Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego oraz stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej

1. Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego i zapewniających ich prawidłowe wykonanie

a) Organizacja procesu realizacji obowiązków wynikających z przepisów prawa podatkowego

Organizacja procesu realizacji obowiązków wynikających z przepisów prawa podatkowego ma w Spółce następujący przebieg:

- Zarząd Spółki sprawuje ogólny nadzór nad realizacją obowiązków wynikających z przepisów prawa podatkowego.

- Zapewnienie realizacji obowiązków podatnika (i płatnika w zakresie zryczałtowanego podatku dochodowego od osób prawnych) należy do Dyrektora Działu Finansowego, który koordynuje prace Działu Finansowego oraz podejmuje działania celem wyjaśnienia wątpliwości związanych z kwalifikacją prawno-podatkową poszczególnych zdarzeń gospodarczych.

- Realizacja obowiązków płatnika (wyłącznie z tytułu wypłacanych wynagrodzeń na rzecz zatrudnionych) realizowana jest przez pracownika odpowiedzialnego za naliczenie wynagrodzeń, który otrzymuje informacje o urlopach od Działu Kadr. Z kolei informacje o zwolnieniach lekarskich przekazywane są drogą elektroniczną przez Zakład Ubezpieczeń Społecznych. Na podstawie ww. informacji dokonywane są odpowiednie naliczenia wynagrodzeń pracowników Spółki.

- Kalkulacje podatkowe dokonywane są comiesięcznie przez dedykowanych pracowników Działu Finansowego na podstawie zweryfikowanych dokumentów źródłowych, które odzwierciedlają stan rzeczywisty.

- Pracownicy Działu Finansowego pod nadzorem Zarządu Spółki oraz Dyrektora Działu Finansowego sporządzają na podstawie przygotowanej kalkulacji zeznania podatkowe na właściwym urzędowym formularzu.

- Odpowiedzialny pracownik Działu Finansowego pod nadzorem Dyrektora Działu Finansowego odpowiada za złożenie deklaracji podatkowej do właściwego urzędu skarbowego oraz zapłatę podatku z zachowaniem terminu ustawowego.

Dokumenty związane z kalkulacją podatkową oraz kopie złożonych deklaracji są archiwizowane w uporządkowany sposób w formie papierowej lub/oraz w formie elektronicznej na serwerze Spółki.

Spółka podejmuje wszelkie niezbędne środki w celu prawidłowego określenia oraz terminowej zapłaty należności publicznoprawnych, w szczególności:

- płaci miesięcznie zaliczki na podatek dochodowy,

- płaci miesięcznie podatek VAT,

- płaci podatek akcyzowy od importowanych samochodów osobowych oraz olejów silnikowych,

- realizuje płatności za nabycia określonych ustawowo towarów z zastosowaniem mechanizmu podzielonej płatności;

- realizuje obowiązki płatnika w podatku dochodowym od osób fizycznych z tytułu wynagrodzeń wypłacanych na rzecz zatrudnionych i kalkuluje, pobiera i odprowadza do urzędu skarbowego zaliczki na podatek dochodowy od tych osób,

- z uwagi na dostatecznie dobrą płynność finansową, nie planuje wnioskować o odroczenie terminu płatności podatku ani rozłożenie zapłaty podatku na raty.

b) Stosowane procedury

Spółka wywiązując się ze swoich obowiązków podatkowych stosuje tzw. „zasady dobrych praktyk”. Z uwagi na skalę Spółki nie ma konieczności wprowadzać wysoko sformalizowanych procedur, gdyż w roku podatkowym 2023/2024 Dział Finansowy Spółki obejmował od 4 do 5 osób, osób, co umożliwia stałą, dobrą komunikację oraz bieżącą weryfikację prawidłowości prowadzonych działań.

2. Informacje o stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej

W roku podatkowym 2023/2024, Spółka nie zawarła z Szefem Krajowej Administracji Skarbowej

umowy o współdziałanie, o której mowa w art. 20s Ordynacji podatkowej ani uprzedniego

porozumienia cenowego, o którym mowa w dziale III ustawy z dnia 16 października

2019 r. o rozstrzyganiu sporów dotyczących podwójnego opodatkowania oraz zawieraniu

uprzednich porozumień cenowych (Dz. U. z 2023 r. poz. 948).

Niemniej, Spółka podejmuje wszelkie niezbędne formy współpracy z organami podatkowymi w celu

należytego wywiązywania się ze swoich obowiązków wynikających z przepisów prawa podatkowego.

Współpraca ta jest regularna oraz dotyczy bieżących rozliczeń podatkowych Spółki.

III. Informacje odnośnie realizacji przez podatnika obowiązków podatkowych na terytorium Rzeczypospolitej Polskiej wraz z informacją o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych, z podziałem na podatki, których dotyczą

1. Informacje odnośnie realizacji przez podatnika obowiązków podatkowych

Spółka podejmuje niezbędne środki w celu prawidłowego oraz terminowego wywiązywania się z obowiązków wynikających z przepisów prawa podatkowego na terytorium Rzeczpospolitej Polskiej, w szczególności:

- identyfikuje zdarzenia, które powodują powstanie obowiązków podatkowych;

- kalkuluje i co najważniejsze terminowo uiszcza należny podatek dochodowy oraz podatek od towarów i usług na konto właściwego urzędu skarbowego, oraz podatek od nieruchomości na rachunek właściwej gminy;

- składa organom podatkowym właściwe zeznania, wykazy, zestawienia, sprawozdania oraz informacje, do których składania zobowiązują ją przepisy prawa podatkowego;

- sporządza lokalną dokumentację cen transferowych oraz analizy cen transferowych, o ile realizowane w danym roku podatkowym transakcje z podmiotami powiązanymi przekroczą progi dokumentacyjne;

- monitoruje zawierane transakcje z perspektywy przepisów Ordynacji podatkowej o schematach podatkowych oraz, w razie takiej potrzeby, ustala obowiązki w zakresie raportowania, które stanowią schemat podatkowy do Szefa Krajowej Administracji Skarbowej.

W roku podatkowym 2023/2024 Spółka realizowała obowiązki podatkowe jako podatnik z tytułu następujących podatków:

- podatku dochodowego od osób prawnych;

- podatku od nieruchomości;

- podatku od towarów i usług (VAT);

- podatku akcyzowego.

W roku podatkowym 2023/2024 Spółka realizowała obowiązki podatkowe płatnika (inkasenta) wynikające z tytułu następujących podatków:

- podatku dochodowego od osób fizycznych – z tytułu wynagrodzeń pracowników;

2. Informacja o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych

W roku podatkowym 2023/2024 Spółka nie zidentyfikowała żadnych uzgodnień, które spełniałyby kryterium schematu podatkowego, wobec czego w ww. okresie Spółka nie przekazała informacji o schematach podatkowych do Szefa Krajowej Administracji Skarbowej.

IV. Informacje o transakcjach z podmiotami powiązanymi lub podejmowanych przez podatnika działaniach restrukturyzacyjnych

1. Informacje o transakcjach z podmiotami powiązanymi w rozumieniu art. 11a ust. 1 pkt 4, których wartość przekracza 5% sumy bilansowej aktywów w rozumieniu przepisów o rachunkowości, ustalonych na podstawie ostatniego zatwierdzonego sprawozdania finansowego spółki, w tym niebędącymi polskimi rezydentami podatkowymi

W roku podatkowym 2023/2024 Spółka zawarła z podmiotami powiązanymi transakcje, których wartość przekracza 5% sumy bilansowej aktywów. Poniższa tabela przedstawia zestawienie transakcji kontrolowanych realizowanych przez Spółkę przygotowane na potrzeby informacji o transakcjach z podmiotami powiązanymi.

| Określenie podmiotu powiązanego | Wartość transakcji (tys. PLN) | Rodzaj transakcji kontrolowanej | Charakter powiązań |

| nierezydent | 761.600 | Zakup/sprzedaż towarów | Kapitałowe bezpośrednie |

| nierezydent | 39.687 | Zakup/sprzedaż towarów | Kapitałowe pośrednie |

2. Informacje o planowanych lub podejmowanych przez podatnika działaniach restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych podatnika lub podmiotów powiązanych w rozumieniu art. 11a ust. 1 pkt 4 ustawy o podatku dochodowym od osób prawnych

W roku podatkowym 2023/2024 Spółka nie planowała ani nie podejmowała żadnych działań restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych Spółki lub podmiotów powiązanych, w szczególności:

- łączenia z innymi spółkami;

- przekształcenia w inną spółkę;

- wniesienia wkładu do innej spółki w postaci przedsiębiorstwa spółki lub jego

- zorganizowanej części (w tym w ramach podziału spółki);

- wymiany udziałów.

V. Informacje o złożonych wnioskach

1. Wnioski o wydanie ogólnej interpretacji podatkowej, o której mowa w art. 14a § 1 Ordynacji podatkowej

W roku podatkowym 2023/2024 Spółka nie składała wniosków o wydanie ogólnych interpretacji prawa podatkowego.

2. Wnioski o wydanie interpretacji przepisów prawa podatkowego, o której mowa w art. 14b Ordynacji podatkowej

W roku podatkowym 2023/2024 Spółka nie składała wniosków o wydanie indywidualnych interpretacji prawa podatkowego.

3. Wnioski o wydanie wiążącej informacji stawkowej, o której mowa w art. 42a ustawy o podatku od towarów i usług.

W roku podatkowym 2023/2024 Spółka nie składała wniosków o wydanie wiążących informacji stawkowych.

4. Wnioski o wydanie wiążącej informacji akcyzowej, o której mowa w art. 7d ust. 1 ustawy o podatku akcyzowym

W roku podatkowym 2023/2024 Spółka wystąpiła z wnioskiem o wydanie wiążącej informacji akcyzowej, mającej na celu potwierdzenie prawidłowej klasyfikacji zakupu nowych samochodów jako tzw. „miękkie hybrydy”

VI. Informacje, dotyczące dokonywania rozliczeń podatkowych podatnika w krajach stosujących szkodliwą konkurencję podatkową

W roku podatkowym 2023/2024 Spółka nie dokonuje rozliczeń podatkowych w krajach stosujących szkodliwą konkurencję podatkową. Tym samym w przypadku Spółki nie są dokonywane jakiekolwiek rozliczenia podatkowe z krajami stosującymi szkodliwą konkurencję podatkową.

Informacja o realizowanej strategii podatkowej przez Suzuki Motor Poland Sp. z o.o. za rok podatkowy trwający od 1 kwietnia 2022 r. do 31 marca 2023 r.

Spis treści

- Informacje ogólne

- Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących

zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego oraz

stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej

Administracji Skarbowej

- Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego i zapewniających ich prawidłowe wykonanie

- Informacje o stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej

- Informacje odnośnie realizacji przez podatnika obowiązków podatkowych na terytorium Rzeczypospolitej Polskiej wraz z informacją o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych, z podziałem na podatki, których dotyczą

- Informacje o transakcjach z podmiotami powiązanymi lub podejmowanych przez

podatnika działaniach restrukturyzacyjnych

- Informacje o transakcjach z podmiotami powiązanymi w rozumieniu art. 11a ust. 1 pkt 4, których wartość przekracza 5% sumy bilansowej aktywów w rozumieniu przepisów o rachunkowości, ustalonych na podstawie ostatniego zatwierdzonego sprawozdania finansowego spółki, w tym niebędącymi polskimi rezydentami podatkowymi

- Wnioski o wydanie interpretacji przepisów prawa podatkowego, o której mowa w art. 14b Ordynacji podatkowej

- Informacje o złożonych wnioskach

- Wnioski o wydanie ogólnej interpretacji podatkowej, o której mowa w art. 14a § 1 Ordynacji podatkowej

- Informacja o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych

- Wnioski o wydanie wiążącej informacji stawkowej, o której mowa w art. 42a ustawy o podatku od towarów i usług

- Informacje, dotyczące dokonywania rozliczeń podatkowych podatnika w krajach stosujących szkodliwą konkurencję podatkową

Wstęp

Niniejsza informacja ma na celu realizację przez Suzuki Motor Poland Sp. z o.o. (dalej: „Suzuki” lub „Spółka”) obowiązków wynikających z art. 27c ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (t.j. Dz.U. z 2022 r. poz. 2587 ze zm.).

Niniejsza informacja dotyczy strategii podatkowej realizowanej przez Spółkę w roku podatkowym trwającym od 1 kwietnia 2022 r. do 31 marca 2023 r. oraz nie odnosi się do informacji, do których dostęp jest zastrzeżony z uwagi na obowiązujące w tym zakresie przepisy prawa, w szczególności informacji objętych przepisami o ochronie informacji niejawnych, informacji, których Spółka nie może ujawniać z uwagi na nałożone na nią obowiązki wynikające z przepisów prawa, zobowiązania kontraktowe lub wynikające z podjętych przez Spółkę decyzji biznesowych. Dodatkowo, niniejsza Informacja nie obejmuje informacji poufnych, które ze względu na realizowane przez Spółkę plany i przedsięwzięcia biznesowe podlegają ochronie jako dane objęte tajemnicą handlową, przemysłową, zawodową lub tajemnicą procesu produkcyjnego.

I. Informacje ogólne

1. Informacje o Spółce

Suzuki Motor Poland Sp. z o.o. powstała 17 czerwca 1992 roku. Siedziba Spółki mieści się w Warszawie przy ul. Połczyńskiej 10, 01-378 Warszawa. Spółka wpisana jest do Krajowego Rejestru Sądowego przy Sądzie Rejonowym dla m. st. Warszawy w Warszawie, XII Wydział Gospodarczy, pod numerem KRS 0000044662; NIP: 5240307031; REGON: 01107770600000.

Przedmiotem działalności Spółki jest:- sprzedaż hurtowa i detaliczna pojazdów mechanicznych,

- obsługa i naprawa pojazdów mechanicznych,

- sprzedaż hurtowa i detaliczna części i akcesoriów do pojazdów mechanicznych.

- Pan Piotr Dulnik na stanowisku Prezesa Zarządu,

- Pan Takanori Suzuki na stanowisku Członka Zarządu,

- Pan Sakai Fumito na stanowisku Członka Zarządu 2.

- Suzuki Motor Corporation, Hamamatsu, Japonia jest właścicielem 6.800 udziałów o wartości 20.400.000,00 PLN;

- pozostałe 200 udziałów o wartości 600.000,00 PLN pozostaje w rękach Suzuki Deutschland GmbH z siedzibą w Bensheim, Niemcy.

2. Cele podatkowej strategii Spółki

Spółka realizuje strategię podatkową mającą na celu doprowadzenie do należytego wypełniania

obowiązków wynikających z przepisów prawa podatkowego. Realizowanie obowiązków

publicznoprawnych oraz konieczność uiszczania należności z tego tytułu na rzecz Skarbu Państwa

traktowana jest przez władze Spółki jako obowiązek Spółki wynikający z prowadzenia działalności

na terytorium Rzeczpospolitej Polski.

Zarząd oraz kierownictwo Spółki wdrażają mechanizmy wewnętrzne celem zapewnienia skutecznej

i adekwatnej kontroli organizacji z perspektywy wypełniania obowiązków nakładanych na Spółkę

przez przepisy prawa podatkowego, w szczególności:

- dochowuje należytej staranności celem zapewnienia prawidłowości rozliczeń podatkowych Spółki;

- wykazuje proaktywną postawę w zakresie wskazywania wartości i budowania kultury organizacji, również w zakresie transparentności rozliczeń podatkowych;

- kładzie nacisk na weryfikację kontrahentów i partnerów biznesowych Spółki;

- inwestuje w regularne poszerzanie wiedzy kadry pracowniczej z zakresu prawa podatkowego;

- podejmuje decyzje w celu ograniczania ryzyka podatkowego poprzez minimalizację zagrożeń ze strony otoczenia zewnętrznego oraz wewnętrznego;

- w razie ewentualnych wątpliwości Spółka występuje z wnioskami o wydanie interpretacji prawa podatkowego do Dyrektora Krajowej Informacji Skarbowej.

Strategia podatkowa Spółki podlega regularnym przeglądom i jest dostosowywana do zmian zachodzących w otoczeniu i wewnątrz organizacji oraz do zidentyfikowanego ryzyka podatkowego związanego z prowadzeniem działalności w branży motoryzacyjnej.

3. Realizacja strategii podatkowej w roku podatkowym 2022/2023 i plany jej realizacji w latach kolejnych

Realizowana strategia podatkowa zapewnia prawidłową realizację obowiązków podatkowych. W roku podatkowym 2022/2023, realizowana przez Spółkę strategia podatkowa nastawiona była w szczególności na wspieranie kluczowych decyzji biznesowych i zapewnienie zgodności z prawem zawieranych transakcji. Spółka przy podejmowaniu decyzji biznesowych i realizowaniu obowiązków podatkowych nie poszukuje oderwanych od okoliczności gospodarczych oszczędności podatkowych.

W roku podatkowym 2022/2023, Spółka zidentyfikowała następujące ryzyka podatkowe oraz wyzwania związane z realizacją jej obowiązków podatkowych:

- ryzyko związane ze zmianą przepisów podatkowych, w tym przykładowo kompleksowe zmiany wprowadzone za pośrednictwem rządowego programu „Polski Ład”;

- - Spółka zawierała umowy z podmiotami niepowiązanymi, których rzeczywista działalność wymaga weryfikacji przy zachowaniu zasad należytej staranności, w szczególności dla celów VAT i WHT;

- Spółka dokonywała transakcji z podmiotami powiązanymi, w związku z czym istniało ryzyko materializacji obowiązku sporządzania dokumentacji na potrzeby cen transferowych. Ponadto Spółka zbadała, czy realizowane przez nią transakcje kontrolowane były dokonywane z zachowaniem zasady ceny rynkowej, szczególnie poprzez posiadanie aktualnych analiz cen transferowych;

- ryzyko nieprawidłowego przeprowadzenia procesu fakturowania.

Aby przeciwdziałać materializacji ww. ryzyka, Spółka podjęła następujące działania:

- Coroczne badanie potencjalnej materializacji po stronie Spółki obowiązku przygotowania dokumentacji cen transferowych oraz przygotowywanie takiej dokumentacji, jeśli przepisy prawa tego wymagają;

- Weryfikacja kontrahentów, w szczególności poprzez analizę podstawowych danych dotyczących kontrahentów, w tym m. in. adresu, danych kontaktowych, danych rejestracyjnych, danych z systemu VIES, danych z Biura Informacji Podatkowych w Koninie. Spółka nie podejmuje współpracy z podmiotami, których nie jest w stanie zidentyfikować, np. z wykorzystaniem rejestrowych baz danych;

- Spółka stosuje wewnętrzne rozwiązania bazujące na zasadzie tzw. „dobrych praktyk” zapewniające zgodność z prawem przeprowadzane procesy fakturowania.

W perspektywie najbliższych lat (pod warunkiem niezaistnienia żadnych okoliczności mających kluczowe znaczenie dla działalności gospodarczej Spółki), oprócz rewizji i uaktualniania, Spółka nie planuje dokonywania materialnych zmian co do realizowanej strategii podatkowej, a w szczególności w zakresie przyjętej wizji podatkowej.

II. Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego oraz stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej

1. Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego i zapewniających ich prawidłowe wykonanie

a) Organizacja procesu realizacji obowiązków wynikających z przepisów prawa podatkowego

Organizacja procesu realizacji obowiązków wynikających z przepisów prawa podatkowego ma w Spółce następujący przebieg:

- Zarząd Spółki sprawuje ogólny nadzór nad realizacją obowiązków wynikających z przepisów prawa podatkowego.

- Zapewnienie realizacji obowiązków podatnika (i płatnika w zakresie zryczałtowanego podatku dochodowego od osób prawnych) należy do Dyrektora Działu Finansowego, który koordynuje prace Działu Finansowego oraz podejmuje działania celem wyjaśnienia wątpliwości związanych z kwalifikacją prawno-podatkową poszczególnych zdarzeń gospodarczych.

- Realizacja obowiązków płatnika (wyłącznie z tytułu wypłacanych wynagrodzeń na rzecz zatrudnionych) realizowana jest przez pracownika odpowiedzialnego za naliczenie wynagrodzeń, który otrzymuje informacje o urlopach od Działu Kadr. Z kolei informacje o zwolnieniach lekarskich przekazywane są drogą elektroniczną przez Zakład Ubezpieczeń Społecznych. Na podstawie ww. informacji dokonywane są odpowiednie naliczenia wynagrodzeń pracowników Spółki.

- Kalkulacje podatkowe dokonywane są comiesięcznie przez dedykowanych pracowników Działu Finansowego na podstawie zweryfikowanych dokumentów źródłowych, które odzwierciedlają stan rzeczywisty.

- Pracownicy Działu Finansowego pod nadzorem Zarządu Spółki oraz Dyrektora Działu Finansowego sporządzają na podstawie przygotowanej kalkulacji zeznania podatkowe na właściwym urzędowym formularzu.

- Odpowiedzialny pracownik Działu Finansowego pod nadzorem Dyrektora Działu Finansowego odpowiada za złożenie deklaracji podatkowej do właściwego urzędu skarbowego oraz zapłatę podatku z zachowaniem terminu ustawowego.

Dokumenty związane z kalkulacją podatkową oraz kopie złożonych deklaracji są archiwizowane w uporządkowany sposób w formie papierowej lub/oraz w formie elektronicznej na serwerze Spółki.

Spółka podejmuje wszelkie niezbędne środki w celu prawidłowego określenia oraz terminowej zapłaty należności publicznoprawnych, w szczególności:

- płaci miesięcznie zaliczki na podatek dochodowy,

- płaci miesięcznie podatek VAT,

- płaci podatek akcyzowy od importowanych samochodów osobowych oraz olejów silnikowych,

- realizuje płatności za nabycia określonych ustawowo towarów z zastosowaniem mechanizmu podzielonej płatności;

- realizuje obowiązki płatnika w podatku dochodowym od osób fizycznych z tytułu wynagrodzeń wypłacanych na rzecz zatrudnionych i kalkuluje, pobiera i odprowadza do urzędu skarbowego zaliczki na podatek dochodowy od tych osób,

- z uwagi na dostatecznie dobrą płynność finansową, nie planuje wnioskować o odroczenie terminu płatności podatku ani rozłożenie zapłaty podatku na raty.

b) Stosowane procedury

Spółka wywiązując się ze swoich obowiązków podatkowych stosuje tzw. „zasady dobrych praktyk”. Z uwagi na skalę Spółki nie ma konieczności wprowadzać wysoko sformalizowanych procedur, gdyż w roku podatkowym 2022/2023 Dział Finansowy Spółki obejmował 5 osób, co umożliwia stałą, dobrą komunikację oraz bieżącą weryfikację prawidłowości prowadzonych działań.

2. Informacje o stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej

W roku podatkowym 2022/2023, Spółka nie zawarła z Szefem Krajowej Administracji Skarbowej

umowy o współdziałanie, o której mowa w art. 20s Ordynacji podatkowej ani uprzedniego

porozumienia cenowego, o którym mowa w dziale III ustawy z dnia 16 października

2019 r. o rozstrzyganiu sporów dotyczących podwójnego opodatkowania oraz zawieraniu

uprzednich porozumień cenowych (Dz. U. z 2019 r. poz. 2200).

Niemniej, Spółka podejmuje wszelkie niezbędne formy współpracy z organami podatkowymi w celu

należytego wywiązywania się ze swoich obowiązków wynikających z przepisów prawa podatkowego.

Współpraca ta jest regularna oraz dotyczy bieżących rozliczeń podatkowych Spółki.

III. Informacje odnośnie realizacji przez podatnika obowiązków podatkowych na terytorium Rzeczypospolitej Polskiej wraz z informacją o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych, z podziałem na podatki, których dotyczą

1. Informacje odnośnie realizacji przez podatnika obowiązków podatkowych

Spółka podejmuje niezbędne środki w celu prawidłowego oraz terminowego wywiązywania się z obowiązków wynikających z przepisów prawa podatkowego na terytorium Rzeczpospolitej Polskiej, w szczególności:

- identyfikuje zdarzenia, które powodują powstanie obowiązków podatkowych;

- kalkuluje i co najważniejsze terminowo uiszcza należny podatek dochodowy oraz podatek od towarów i usług na konto właściwego urzędu skarbowego, oraz podatek od nieruchomości na rachunek właściwej gminy;

- składa organom podatkowym właściwe zeznania, wykazy, zestawienia, sprawozdania oraz informacje, do których składania zobowiązują ją przepisy prawa podatkowego;

- sporządza lokalną dokumentację cen transferowych oraz analizy cen transferowych, o ile realizowane w danym roku podatkowym transakcje z podmiotami powiązanymi przekroczą progi dokumentacyjne;

- monitoruje zawierane transakcje z perspektywy przepisów Ordynacji podatkowej o schematach podatkowych oraz, w razie takiej potrzeby, ustala obowiązki w zakresie raportowania, które stanowią schemat podatkowy do Szefa Krajowej Administracji Skarbowej.

W roku podatkowym 2022/2023 Spółka realizowała obowiązki podatkowe jako podatnik z tytułu następujących podatków:

- podatku dochodowego od osób prawnych;

- podatku od nieruchomości;

- podatku od towarów i usług (VAT);

- podatku akcyzowego.

W roku podatkowym 2022/2023 Spółka realizowała obowiązki podatkowe płatnika (inkasenta) wynikające z tytułu następujących podatków:

- podatku dochodowego od osób fizycznych – z tytułu wynagrodzeń pracowników;

- zryczałtowanego podatku dochodowego od osób prawnych – z tytułu wypłacanych odsetek od wydłużonych terminów zapłaty za towary handlowe.

2. Informacja o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych

W roku podatkowym 2022/2023 Spółka nie zidentyfikowała żadnych uzgodnień, które spełniałyby kryterium schematu podatkowego, wobec czego w ww. okresie Spółka nie przekazała informacji o schematach podatkowych do Szefa Krajowej Administracji Skarbowej.

IV. Informacje o transakcjach z podmiotami powiązanymi lub podejmowanych przez podatnika działaniach restrukturyzacyjnych

1. Informacje o transakcjach z podmiotami powiązanymi w rozumieniu art. 11a ust. 1 pkt 4, których wartość przekracza 5% sumy bilansowej aktywów w rozumieniu przepisów o rachunkowości, ustalonych na podstawie ostatniego zatwierdzonego sprawozdania finansowego spółki, w tym niebędącymi polskimi rezydentami podatkowymi

W roku podatkowym 2022/2023 Spółka zawarła z podmiotami powiązanymi transakcje, których wartość przekracza 5% sumy bilansowej aktywów. Poniższa tabela przedstawia zestawienie transakcji kontrolowanych realizowanych przez Spółkę przygotowane na potrzeby informacji o transakcjach z podmiotami powiązanymi.

| Określenie podmiotu powiązanego | Wartość transakcji (tys. PLN) | Rodzaj transakcji kontrolowanej | Charakter powiązań |

| nierezydent | 635.144 | Zakup/sprzedaż towarów | Kapitałowe bezpośrednie |

| nierezydent | 36.211 | Zakup/sprzedaż towarów | Kapitałowe pośrednie |

2. Informacje o planowanych lub podejmowanych przez podatnika działaniach restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych podatnika lub podmiotów powiązanych w rozumieniu art. 11a ust. 1 pkt 4 ustawy o podatku dochodowym od osób prawnych

W roku podatkowym 2022/2023 Spółka nie planowała ani nie podejmowała żadnych działań restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych Spółki lub podmiotów powiązanych, w szczególności:

- łączenia z innymi spółkami;

- przekształcenia w inną spółkę;

- wniesienia wkładu do innej spółki w postaci przedsiębiorstwa spółki lub jego

- zorganizowanej części (w tym w ramach podziału spółki);

- wymiany udziałów.

V. Informacje o złożonych wnioskach

1. Wnioski o wydanie ogólnej interpretacji podatkowej, o której mowa w art. 14a § 1 Ordynacji podatkowej

W roku podatkowym 2022/2023 Spółka nie składała wniosków o wydanie ogólnych interpretacji prawa podatkowego.

2. Wnioski o wydanie interpretacji przepisów prawa podatkowego, o której mowa w art. 14b Ordynacji podatkowej

W roku podatkowym 2022/2023 Spółka nie składała wniosków o wydanie indywidualnych interpretacji prawa podatkowego.

3. Wnioski o wydanie wiążącej informacji stawkowej, o której mowa w art. 42a ustawy o podatku od towarów i usług.

W roku podatkowym 2022/2023 Spółka nie składała wniosków o wydanie wiążących informacji stawkowych.

4. Wnioski o wydanie wiążącej informacji akcyzowej, o której mowa w art. 7d ust. 1 ustawy o podatku akcyzowym

W roku podatkowym 2022/2023 Spółka nie składała wniosków o wydanie wiążących informacji akcyzowych.

VI. Informacje, dotyczące dokonywania rozliczeń podatkowych podatnika w krajach stosujących szkodliwą konkurencję podatkową

W roku podatkowym 2022/2023 Spółka nie dokonuje rozliczeń podatkowych w krajach stosujących szkodliwą konkurencję podatkową. Tym samym w przypadku Spółki nie są dokonywane jakiekolwiek rozliczenia podatkowe z krajami stosującymi szkodliwą konkurencję podatkową.

Informacja o realizowanej strategii podatkowej przez Suzuki Motor Poland Sp. z o.o. za rok podatkowy trwający od 1 kwietnia 2021 r. do 31 marca 2022 r.

I. Spis treści

- Spis treści

- Wstęp

- Informacje ogólne

- Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących

zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego oraz

stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej

Administracji Skarbowej

- Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego i zapewniających ich prawidłowe wykonanie

- Informacje o stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej

- Informacje odnośnie realizacji przez podatnika obowiązków podatkowych na terytorium Rzeczypospolitej Polskiej wraz z informacją o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych, z podziałem na podatki, których dotyczą

- Informacje o transakcjach z podmiotami powiązanymi lub podejmowanych przez

podatnika działaniach restrukturyzacyjnych

- Informacje o transakcjach z podmiotami powiązanymi w rozumieniu art. 11a ust. 1 pkt 4, których wartość przekracza 5% sumy bilansowej aktywów w rozumieniu przepisów o rachunkowości, ustalonych na podstawie ostatniego zatwierdzonego sprawozdania finansowego spółki, w tym niebędącymi polskimi rezydentami podatkowymi

- Informacje o planowanych lub podejmowanych przez podatnika działaniach restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych podatnika lub podmiotów powiązanych w rozumieniu art. 11a ust. 1 pkt 4 ustawy o podatku dochodowym od osób prawnych

- Informacje o złożonych wnioskach

- Wnioski o wydanie ogólnej interpretacji podatkowej, o której mowa w art. 14a § 1 Ordynacji podatkowej

- Wnioski o wydanie interpretacji przepisów prawa podatkowego, o której mowa w art. 14b Ordynacji podatkowej

- Wnioski o wydanie wiążącej informacji stawkowej, o której mowa w art. 42a ustawy o podatku od towarów i usług

- Wnioski o wydanie wiążącej informacji akcyzowej, o której mowa w art. 7d ust. 1 ustawy o podatku akcyzowym

- Informacje, dotyczące dokonywania rozliczeń podatkowych podatnika w krajach stosujących szkodliwą konkurencję podatkową

II. Wstęp

Niniejsza informacja ma na celu realizację przez Suzuki Motor Poland Sp. z o.o. (dalej: „Suzuki” lub „Spółka”) obowiązków wynikających z art. 27c ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (t.j. Dz.U. z 2022 r. poz. 2587 ze zm.).

Niniejsza informacja dotyczy strategii podatkowej realizowanej przez Spółkę w roku podatkowym trwającym od 1 kwietnia 2021 r. do 31 marca 2022 r. oraz nie odnosi się do informacji, do których dostęp jest zastrzeżony z uwagi na obowiązujące w tym zakresie przepisy prawa, w szczególności informacji objętych przepisami o ochronie informacji niejawnych, informacji, których Spółka nie może ujawniać z uwagi na nałożone na nią obowiązki wynikające z przepisów prawa, zobowiązania kontraktowe lub wynikające z podjętych przez Spółkę decyzji biznesowych. Dodatkowo, niniejsza Informacja nie obejmuje informacji poufnych, które ze względu na realizowane przez Spółkę plany i przedsięwzięcia biznesowe podlegają ochronie jako dane objęte tajemnicą handlową, przemysłową, zawodową lub tajemnicą procesu produkcyjnego.

III. Informacje ogólne

1. Informacje o Spółce

Suzuki Motor Poland Sp. z o.o. powstała 17 czerwca 1992 roku. Siedziba Spółki mieści się w Warszawie przy ul. Połczyńskiej 10, 01-378 Warszawa. Spółka wpisana jest do Krajowego Rejestru Sądowego przy Sądzie Rejonowym dla m. st. Warszawy w Warszawie, XII Wydział Gospodarczy, pod numerem KRS 0000044662; NIP: 5240307031; REGON: 01107770600000.

Przedmiotem działalności Spółki jest:- sprzedaż hurtowa i detaliczna pojazdów mechanicznych,

- obsługa i naprawa pojazdów mechanicznych,

- sprzedaż hurtowa i detaliczna części i akcesoriów do pojazdów mechanicznych.

- Pan Piotr Dulnik na stanowisku Prezesa Zarządu,

- Pan Takanori Suzuki na stanowisku Członka Zarządu,

- Pan Masato Atsumi na stanowisku Członka Zarządu.

- Pan Sakai Fumito na stanowisku Członka Zarządu 2.

- Suzuki Motor Corporation, Hamamatsu, Japonia jest właścicielem 6.800 udziałów o wartości 20.400.000,00 PLN;

- pozostałe 200 udziałów o wartości 600.000,00 PLN pozostaje w rękach Suzuki Deutschland GmbH z siedzibą w Bensheim, Niemcy.

2. Cele podatkowej strategii Spółki

Spółka realizuje strategię podatkową mającą na celu doprowadzenie do należytego wypełniania obowiązków wynikających z przepisów prawa podatkowego. Realizowanie obowiązków publicznoprawnych oraz konieczność uiszczania należności z tego tytułu na rzecz Skarbu Państwa traktowana jest przez władze Spółki jako obowiązek Spółki wynikający z prowadzenia działalności na terytorium Rzeczpospolitej Polski. Zarząd oraz kierownictwo Spółki wdrażają mechanizmy wewnętrzne celem zapewnienia skutecznej i adekwatnej kontroli organizacji z perspektywy wypełniania obowiązków nakładanych na Spółkę przez przepisy prawa podatkowego, w szczególności:

- dochowuje należytej staranności celem zapewnienia prawidłowości rozliczeń podatkowych Spółki;

- wykazuje proaktywną postawę w zakresie wskazywania wartości i budowania kultury organizacji, również w zakresie transparentności rozliczeń podatkowych;

- kładzie nacisk na weryfikację kontrahentów i partnerów biznesowych Spółki;

- inwestuje w regularne poszerzanie wiedzy kadry pracowniczej z zakresu prawa podatkowego;

- podejmuje decyzje w celu ograniczania ryzyka podatkowego poprzez minimalizację zagrożeń ze strony otoczenia zewnętrznego oraz wewnętrznego;

- w razie ewentualnych wątpliwości Spółka występuje z wnioskami o wydanie interpretacji prawa podatkowego do Dyrektora Krajowej Informacji Skarbowej.

Strategia podatkowa Spółki podlega regularnym przeglądom i jest dostosowywana do zmian zachodzących w otoczeniu i wewnątrz organizacji oraz do zidentyfikowanego ryzyka podatkowego związanego z prowadzeniem działalności w branży motoryzacyjnej.

3. Realizacja strategii podatkowej w roku podatkowym 2021/2022 i plany jej realizacji w latach kolejnych

Realizowana strategia podatkowa zapewnia prawidłową realizację obowiązków podatkowych. W roku podatkowym 2021/2022, realizowana przez Spółkę strategia podatkowa nastawiona była w szczególności na wspieranie kluczowych decyzji biznesowych i zapewnienie zgodności z prawem zawieranych transakcji. Spółka przy podejmowaniu decyzji biznesowych i realizowaniu obowiązków podatkowych nie poszukuje oderwanych od okoliczności gospodarczych oszczędności podatkowych.

W roku podatkowym 2021/2022, Spółka zidentyfikowała następujące ryzyka podatkowe oraz wyzwania związane z realizacją jej obowiązków podatkowych:

- ryzyko związane ze zmianą przepisów podatkowych, w tym przykładowo:

- Odroczono wejście w życie niektórych przepisów o podatku u źródła (WHT) do 31 grudnia 2021 r., a od 1 stycznia 2022 r. zaczęły one obowiązywać;

- Ministerstwo Finansów udostępniło wzór nowego zawiadomienia ZAW-NR - zawiadomienie o zapłacie należności na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podatników VAT (tzw. „biała lista”). Z dniem 1 stycznia 2020 roku każda transakcja, której kwota brutto przekracza 15 000 zł lub równowartość tej kwoty, musi zostać dokonana na rachunek bankowy wskazany na Białej liście. W przeciwnym razie podatnikowi grożą sankcje. Jeśli dany podmiot zapłacił należność za wystawioną przez podatnika VAT czynnego fakturę przelewem na rachunek inny niż zawarty na dzień zlecenia przelewu w wykazie podatników VAT, to może złożyć odpowiednie zawiadomienie ZAW-NR, aby m. in. uniknąć sankcji;

- Od 1 stycznia 2021 r. w życie wszedł pakiet SLIM VAT, wpływający na zasady rozliczenia podatku VAT;

- W dniu 8 września 2021 r. zgłoszono projekt ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw tzw. „Polski Ład”. Uchwalono ustawę tzw. „Polski Ład” w dniu 29 października 2021 r. oraz ogłoszono dnia 23 listopada 2021 r. Ustawa ta obowiązywała od 1 stycznia 2022 r., po czym była wielokrotnie zmieniana.

- Spółka zawierała umowy z podmiotami niepowiązanymi, których rzeczywista działalność wymaga weryfikacji przy zachowaniu zasad należytej staranności, w szczególności dla celów VAT i WHT;

- Spółka dokonywała transakcji z podmiotami powiązanymi, w związku z czym istniało ryzyko materializacji obowiązku sporządzania dokumentacji na potrzeby cen transferowych. Ponadto Spółka zbadała, czy realizowane przez nią transakcje kontrolowane były dokonywane z zachowaniem zasady ceny rynkowej, szczególnie poprzez posiadanie aktualnych analiz cen transferowych;

- ryzyko nieprawidłowego przeprowadzenia procesu fakturowania.

Aby przeciwdziałać materializacji ww. ryzyka, Spółka podjęła następujące działania:

- Coroczne badanie potencjalnej materializacji po stronie Spółki obowiązku przygotowania dokumentacji cen transferowych oraz przygotowywanie takiej dokumentacji, jeśli przepisy prawa tego wymagają;

- Weryfikacja kontrahentów, w szczególności poprzez analizę podstawowych danych dotyczących kontrahentów, w tym m. in. adresu, danych kontaktowych, danych rejestracyjnych, danych z systemu VIES, danych z Biura Informacji Podatkowych w Koninie. Spółka nie podejmuje współpracy z podmiotami, których nie jest w stanie zidentyfikować, np. z wykorzystaniem rejestrowych baz danych;

- Spółka stosuje wewnętrzne rozwiązania bazujące na zasadzie tzw. „dobrych praktyk” zapewniające zgodność z prawem przeprowadzane procesy fakturowania.

W perspektywie najbliższych lat (pod warunkiem niezaistnienia żadnych okoliczności mających kluczowe znaczenie dla działalności gospodarczej Spółki), oprócz rewizji i uaktualniania, Spółka nie planuje dokonywania materialnych zmian co do realizowanej strategii podatkowej, a w szczególności w zakresie przyjętej wizji podatkowej.

IV. Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego oraz stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej

1. Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego i zapewniających ich prawidłowe wykonanie

a) Organizacja procesu realizacji obowiązków wynikających z przepisów prawa podatkowego

Organizacja procesu realizacji obowiązków wynikających z przepisów prawa podatkowego ma w Spółce następujący przebieg:

- Zarząd Spółki sprawuje ogólny nadzór nad realizacją obowiązków wynikających z przepisów prawa podatkowego.

- Zapewnienie realizacji obowiązków podatnika (i płatnika w zakresie zryczałtowanego podatku dochodowego od osób prawnych) należy do Dyrektora Działu Finansowego, który koordynuje prace Działu Finansowego oraz podejmuje działania celem wyjaśnienia wątpliwości związanych z kwalifikacją prawno-podatkową poszczególnych zdarzeń gospodarczych.

- Realizacja obowiązków płatnika (wyłącznie z tytułu wypłacanych wynagrodzeń na rzecz zatrudnionych) realizowana jest przez pracownika odpowiedzialnego za naliczenie wynagrodzeń, który otrzymuje informacje o urlopach od Działu Kadr. Z kolei informacje o zwolnieniach lekarskich przekazywane są drogą elektroniczną przez Zakład Ubezpieczeń Społecznych. Na podstawie ww. informacji dokonywane są odpowiednie naliczenia wynagrodzeń pracowników Spółki.

- Kalkulacje podatkowe dokonywane są comiesięcznie przez dedykowanych pracowników Działu Finansowego na podstawie zweryfikowanych dokumentów źródłowych, które odzwierciedlają stan rzeczywisty.

- Pracownicy Działu Finansowego pod nadzorem Zarządu Spółki oraz Dyrektora Działu Finansowego sporządzają na podstawie przygotowanej kalkulacji zeznania podatkowe na właściwym urzędowym formularzu.

- Odpowiedzialny pracownik Działu Finansowego pod nadzorem Dyrektora Działu Finansowego odpowiada za złożenie deklaracji podatkowej do właściwego urzędu skarbowego oraz zapłatę podatku z zachowaniem terminu ustawowego.

Dokumenty związane z kalkulacją podatkową oraz kopie złożonych deklaracji są archiwizowane w uporządkowany sposób w formie papierowej lub/oraz w formie elektronicznej na serwerze Spółki.

Spółka podejmuje wszelkie niezbędne środki w celu prawidłowego określenia oraz terminowej zapłaty należności publicznoprawnych, w szczególności:

- płaci miesięcznie zaliczki na podatek dochodowy,

- płaci miesięcznie podatek VAT,

- płaci podatek akcyzowy od importowanych samochodów osobowych oraz olejów silnikowych,

- realizuje płatności za nabycia określonych ustawowo towarów z zastosowaniem mechanizmu podzielonej płatności;

- realizuje obowiązki płatnika w podatku dochodowym od osób fizycznych z tytułu wynagrodzeń wypłacanych na rzecz zatrudnionych i kalkuluje, pobiera i odprowadza do urzędu skarbowego zaliczki na podatek dochodowy od tych osób,

- z uwagi na dostatecznie dobrą płynność finansową, nie planuje wnioskować o odroczenie terminu płatności podatku ani rozłożenie zapłaty podatku na raty.

b) Stosowane procedury

Spółka wywiązując się ze swoich obowiązków podatkowych stosuje tzw. „zasady dobrych praktyk”. Z uwagi na skalę Spółki nie ma konieczności wprowadzać wysoko sformalizowanych procedur, gdyż w roku podatkowym 2021/2022 Dział Finansowy Spółki obejmował od 4 do 5 osób, co umożliwia stałą, dobrą komunikację oraz bieżącą weryfikację prawidłowości prowadzonych działań.

2. Informacje o stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej

W roku podatkowym 2021/2022, Spółka nie zawarła z Szefem Krajowej Administracji Skarbowej umowy o współdziałanie, o której mowa w art. 20s Ordynacji podatkowej ani uprzedniego porozumienia cenowego, o którym mowa w dziale III ustawy z dnia 16 października 2019 r. o rozstrzyganiu sporów dotyczących podwójnego opodatkowania oraz zawieraniu uprzednich porozumień cenowych (Dz. U. z 2019 r. poz. 2200).

Niemniej, Spółka podejmuje wszelkie niezbędne formy współpracy z organami podatkowymi w celu należytego wywiązywania się ze swoich obowiązków wynikających z przepisów prawa podatkowego. Współpraca ta jest regularna oraz dotyczy bieżących rozliczeń podatkowych Spółki.

V. Informacje odnośnie realizacji przez podatnika obowiązków podatkowych na terytorium Rzeczypospolitej Polskiej wraz z informacją o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych, z podziałem na podatki, których dotyczą

1. Informacje odnośnie realizacji przez podatnika obowiązków podatkowych

Spółka podejmuje niezbędne środki w celu prawidłowego oraz terminowego wywiązywania się z obowiązków wynikających z przepisów prawa podatkowego na terytorium Rzeczpospolitej Polskiej, w szczególności:

- identyfikuje zdarzenia, które powodują powstanie obowiązków podatkowych;

- kalkuluje i co najważniejsze terminowo uiszcza należny podatek dochodowy oraz podatek od towarów i usług na konto właściwego urzędu skarbowego, oraz podatek od nieruchomości na rachunek właściwej gminy;

- składa organom podatkowym właściwe zeznania, wykazy, zestawienia, sprawozdania oraz informacje, do których składania zobowiązują ją przepisy prawa podatkowego;

- sporządza lokalną dokumentację cen transferowych oraz analizy cen transferowych, o ile realizowane w danym roku podatkowym transakcje z podmiotami powiązanymi przekroczą progi dokumentacyjne;

- monitoruje zawierane transakcje z perspektywy przepisów Ordynacji podatkowej o schematach podatkowych oraz, w razie takiej potrzeby, ustala obowiązki w zakresie raportowania, które stanowią schemat podatkowy do Szefa Krajowej Administracji Skarbowej.

W roku podatkowym 2021/2022 Spółka realizowała obowiązki podatkowe jako podatnik z tytułu następujących podatków:

- podatku dochodowego od osób prawnych;

- podatku od nieruchomości;

- podatku od towarów i usług (VAT);

- podatku akcyzowego.

W roku podatkowym 2021/2022 Spółka realizowała obowiązki podatkowe płatnika (inkasenta) wynikające z tytułu następujących podatków:

- podatku dochodowego od osób fizycznych – z tytułu wynagrodzeń pracowników;

- zryczałtowanego podatku dochodowego od osób prawnych – z tytułu wypłacanych odsetek od wydłużonych terminów zapłaty za towary handlowe.

2. Informacja o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych

W roku podatkowym 2021/2022 Spółka nie zidentyfikowała żadnych uzgodnień, które spełniałyby kryterium schematu podatkowego, wobec czego w ww. okresie Spółka nie przekazała informacji o schematach podatkowych do Szefa Krajowej Administracji Skarbowej.

VI. Informacje o transakcjach z podmiotami powiązanymi lub podejmowanych przez podatnika działaniach restrukturyzacyjnych

1. Informacje o transakcjach z podmiotami powiązanymi w rozumieniu art. 11a ust. 1 pkt 4, których wartość przekracza 5% sumy bilansowej aktywów w rozumieniu przepisów o rachunkowości, ustalonych na podstawie ostatniego zatwierdzonego sprawozdania finansowego spółki, w tym niebędącymi polskimi rezydentami podatkowymi

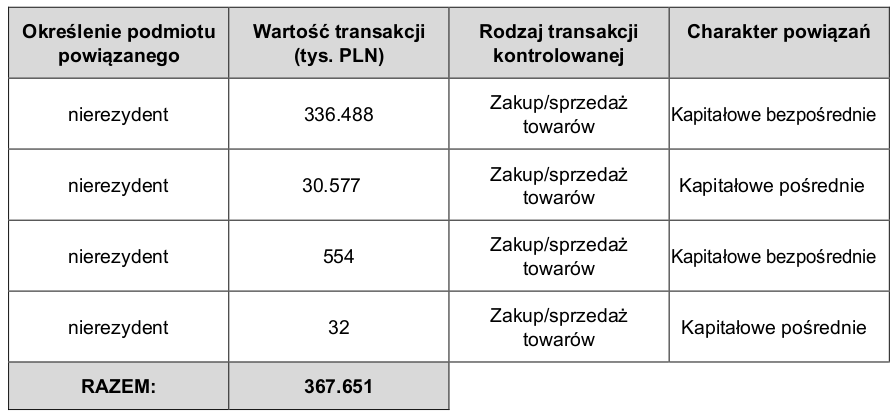

W roku podatkowym 2021/2022 Spółka zawarła z podmiotami powiązanymi transakcje, których wartość przekracza 5% sumy bilansowej aktywów. Poniższa tabela przedstawia zestawienie transakcji kontrolowanych realizowanych przez Spółkę przygotowane na potrzeby informacji o transakcjach z podmiotami powiązanymi.

2. Informacje o planowanych lub podejmowanych przez podatnika działaniach restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych podatnika lub podmiotów powiązanych w rozumieniu art. 11a ust. 1 pkt 4 ustawy o podatku dochodowym od osób prawnych

W roku podatkowym 2021/2022 Spółka nie planowała ani nie podejmowała żadnych działań restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych Spółki lub podmiotów powiązanych, w szczególności:

- łączenia z innymi spółkami;

- przekształcenia w inną spółkę;

- wniesienia wkładu do innej spółki w postaci przedsiębiorstwa spółki lub jego zorganizowanej części (w tym w ramach podziału spółki);

- wymiany udziałów.

VII. Informacje o złożonych wnioskach

1. Wnioski o wydanie ogólnej interpretacji podatkowej, o której mowa w art. 14a § 1 Ordynacji podatkowej

W roku podatkowym 2020/2021 Spółka nie składała wniosków o wydanie ogólnych interpretacji prawa podatkowego.

2. Wnioski o wydanie interpretacji przepisów prawa podatkowego, o której mowa w art. 14b Ordynacji podatkowej

W roku podatkowym 2021/2022 Spółka nie składała wniosków o wydanie indywidualnych interpretacji prawa podatkowego.

3. Wnioski o wydanie wiążącej informacji stawkowej, o której mowa w art. 42a ustawy o podatku od towarów i usług.

W roku podatkowym 2021/2022 Spółka nie składała wniosków o wydanie wiążących informacji stawkowych

4. Wnioski o wydanie wiążącej informacji akcyzowej, o której mowa w art. 7d ust. 1 ustawy o podatku akcyzowym

W roku podatkowym 2021/2022 Spółka złożyła wniosek o wydanie wiążącej informacji akcyzowej oraz otrzymała Wiążącą Informację Akcyzową z dn. 18 czerwca 2021 r.

VIII. Informacje, dotyczące dokonywania rozliczeń podatkowych podatnika w krajach stosujących szkodliwą konkurencję podatkową

W roku podatkowym 2021/2022 Spółka nie dokonuje rozliczeń podatkowych w krajach stosujących szkodliwą konkurencję podatkową. Tym samym w przypadku Spółki nie są dokonywane jakiekolwiek rozliczenia podatkowe z krajami stosującymi szkodliwą konkurencję podatkową.

Informacja o realizowanej strategii podatkowej przez Suzuki Motor Poland Sp. z o.o. za rok podatkowy trwający od 1 kwietnia 2020 r. do 31 marca 2021 r.

I. Spis treści

- Spis treści

- Wstęp

- Informacje ogólne

- Informacje o stosowanych przez podatnika procesach oraz procedurach

dotyczących zarządzania wykonywaniem obowiązków wynikających z

przepisów prawa podatkowego oraz stosowanych przez podatnika

dobrowolnych formach współpracy z organami Krajowej Administracji

Skarbowej

- Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego i zapewniających ich prawidłowe wykonanie

- Informacje o stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej

- Informacje odnośnie realizacji przez podatnika obowiązków podatkowych na terytorium Rzeczypospolitej Polskiej wraz z informacją o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych, z podziałem na podatki, których dotyczą

- Informacje o transakcjach z podmiotami powiązanymi lub

podejmowanych przez podatnika działaniach restrukturyzacyjnych

- Informacje o transakcjach z podmiotami powiązanymi w rozumieniu art. 11a ust. 1 pkt 4, których wartość przekracza 5% sumy bilansowej aktywów w rozumieniu przepisów o rachunkowości, ustalonych na podstawie ostatniego zatwierdzonego sprawozdania finansowego spółki, w tym niebędącymi polskimi rezydentami podatkowymi

- Informacje o planowanych lub podejmowanych przez podatnika działaniach restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych podatnika lub podmiotów powiązanych w rozumieniu art. 11a ust. 1 pkt 4 ustawy o podatku dochodowym od osób prawnych

- Informacje odnośnie realizacji przez podatnika obowiązków podatkowych

na terytorium Rzeczypospolitej Polskiej wraz z informacją o liczbie

przekazanych Szefowi Krajowej Administracji Skarbowej informacji o

schematach podatkowych, z podziałem na podatki, których dotyczą

- Wnioski o wydanie ogólnej interpretacji podatkowej, o której mowa w art. 14a § 1 Ordynacji podatkowej

- Wnioski o wydanie interpretacji przepisów prawa podatkowego, o której mowa w art. 14b Ordynacji podatkowej

- Wnioski o wydanie wiążącej informacji stawkowej, o której mowa w art. 42a ustawy o podatku od towarów i usług

- Wnioski o wydanie wiążącej informacji akcyzowej, o której mowa w art. 7d ust. 1 ustawy o podatku akcyzowym

- Informacje, dotyczące dokonywania rozliczeń podatkowych podatnika w krajach stosujących szkodliwą konkurencję podatkową

II. Wstęp

Niniejsza informacja ma na celu realizację przez Suzuki Motor Poland Sp. z o.o. (dalej: „Suzuki” lub „Spółka”) obowiązków wynikających z art. 27c ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (t.j. Dz. U. z 2020 r. poz. 1406 ze zm.).

Niniejsza informacja dotyczy strategii podatkowej realizowanej przez Spółkę w roku podatkowym trwającym od 1 kwietnia 2020 r. do 31 marca 2021 r. oraz nie odnosi się do informacji, do których dostęp jest zastrzeżony z uwagi na obowiązujące w tym zakresie przepisy prawa, w szczególności informacji objętych przepisami o ochronie informacji niejawnych, informacji, których Spółka nie może ujawniać z uwagi na nałożone na nią obowiązki wynikające z przepisów prawa, zobowiązania kontraktowe lub wynikające z podjętych przez Spółkę decyzji biznesowych. Dodatkowo, niniejsza Informacja nie obejmuje informacji poufnych, które ze względu na realizowane przez Spółkę plany i przedsięwzięcia biznesowe podlegają ochronie jako dane objęte tajemnicą handlową, przemysłową, zawodową lub tajemnicą procesu produkcyjnego.

III. Informacje ogólne

1. Informacje o Spółce

Suzuki Motor Poland Sp z o.o. powstała 17.06.1992 roku. Siedziba Spółki mieści się w Warszawie przy ul. Połczyńskiej 10, 01-378 Warszawa. Spółka wpisana jest do Krajowego Rejestru Sądowego przy Sądzie Rejonowym dla m. st. Warszawy w Warszawie, XX Wydział Gospodarczy, pod numerem KRS 0000044662; NIP: 5240307031; REGON: 01107770600000.

Przedmiotem działalności Spółki jest:- sprzedaż hurtowa i detaliczna pojazdów mechanicznych,

- obsługa i naprawa pojazdów mechanicznych,

- sprzedaż hurtowa i detaliczna części i akcesoriów do pojazdów mechanicznych.

- Pan Piotr Dulnik na stanowisku Prezesa Zarządu,

- Pan Takanori Suzuki na stanowisku Członka Zarządu,

- Pan Masato Atsumi na stanowisku Członka Zarządu.

- Suzuki Motor Corporation, Hamamatsu, Japonia jest właścicielem 6.800 udziałów o wartości 20.400.000,00 PLN;

- pozostałe 200 udziałów o wartości 600.000,00 PLN pozostaje w rękach Suzuki Deutschland GmbH z siedzibą w Bensheim, Niemcy.

2. Cele podatkowej strategii Spółki

Spółka realizuje strategię podatkową mającą na celu doprowadzenie do należytego wypełniania obowiązków wynikających z przepisów prawa podatkowego. Realizowanie obowiązków publicznoprawnych oraz konieczność uiszczania należności z tego tytułu na rzecz Skarbu Państwa traktowana jest przez władze Spółki jako obowiązek Spółki wynikający z prowadzenia działalności na terytorium Rzeczpospolitej Polski. Zarząd oraz kierownictwo Spółki wdrażają mechanizmy wewnętrzne celem zapewnienia skutecznej i adekwatnej kontroli organizacji z perspektywy wypełniania obowiązków nakładanych na Spółkę przez przepisy prawa podatkowego, w szczególności:

- dochowuje należytej staranności celem zapewnienia prawidłowości rozliczeń podatkowych Spółki;

- wykazuje proaktywną postawę w zakresie wskazywania wartości i budowania kultury organizacji, również w zakresie transparentności rozliczeń podatkowych;

- kładzie nacisk na weryfikację kontrahentów i partnerów biznesowych Spółki;

- inwestuje w regularne poszerzanie wiedzy kadry pracowniczej z zakresu prawa podatkowego;

- podejmuje decyzje w celu ograniczania ryzyka podatkowego poprzez minimalizację zagrożeń ze strony otoczenia zewnętrznego oraz wewnętrznego;

- w razie ewentualnych wątpliwości Spółka występuje z wnioskami o wydanie interpretacji prawa podatkowego do Dyrektora Krajowej Informacji Skarbowej.

Strategia podatkowa Spółki podlega regularnym przeglądom i jest dostosowywana do zmian zachodzących w otoczeniu i wewnątrz organizacji oraz do zidentyfikowanego ryzyka podatkowego związanego z prowadzeniem działalności w branży motoryzacyjnej.

3. Realizacja strategii podatkowej w roku podatkowym 2020/2021 i plany jej realizacji w latach kolejnych

Realizowana strategia podatkowa zapewnia prawidłową realizację obowiązków podatkowych. W roku podatkowym 2020/2021, realizowana przez Spółkę strategia podatkowa nastawiona była w szczególności na wspieranie kluczowych decyzji biznesowych i zapewnienie zgodności z prawem zawieranych transakcji. Spółka przy podejmowaniu decyzji biznesowych i realizowaniu obowiązków podatkowych nie poszukuje oderwanych od okoliczności gospodarczych oszczędności podatkowych.

W roku podatkowym 2020/2021, Spółka zidentyfikowała następujące ryzyka podatkowe oraz wyzwania związane z realizacją jej obowiązków podatkowych:

- ryzyko związane ze zmianą przepisów podatkowych, w tym:

- wprowadzenie obowiązku stosowania mechanizmu podzielonej płatności (tzw. split payment) w transakcjach,

- wprowadzenie nowego wykazu podatników VAT, tzw. biała lista podatników VAT, który wszedł w życie od 1 września 2019 r., jednak sankcje obowiązują co do zasady od 1 stycznia 2020 r.

- z dniem 1 stycznia 2020 r. weszły w życie zmiany modyfikujące w istotny sposób dotychczasowe zasady opodatkowania VAT międzynarodowego obrotu towarowego (tzw. quick fixes),

- wprowadzenie przepisów dotyczących zatorów płatniczych, których celem skuteczniejsze niż dotychczas karanie przedsiębiorstw zwlekających z terminową regulacją należności;

- Spółka zawierała umowy z podmiotami niepowiązanymi, których rzeczywista działalność wymaga weryfikacji przy zachowaniu zasad należytej staranności, w szczególności dla celów VAT i WHT;

- Spółka dokonywała transakcji z podmiotami powiązanymi, w związku z czym istniało ryzyko materializacji obowiązku sporządzania dokumentacji na potrzeby cen transferowych. Ponadto Spółka zbadała, czy realizowane przez nią transakcje kontrolowane były dokonywane z zachowaniem zasady ceny rynkowej, szczególnie poprzez posiadanie aktualnych analiz cen transferowych;

- ryzyko nieprawidłowego przeprowadzenia procesu fakturowania.

Aby przeciwdziałać materializacji ww. ryzyka, Spółka podjęła następujące działania:

- Coroczne badanie potencjalnej materializacji po stronie Spółki obowiązku przygotowania dokumentacji cen transferowych oraz przygotowywanie takiej dokumentacji, jeśli przepisy prawa tego wymagają;

- Weryfikacja kontrahentów, w szczególności poprzez analizę podstawowych danych dotyczących kontrahentów, w tym m. in. adresu, danych kontaktowych, danych rejestracyjnych, danych z systemu VIES, danych z Biura Informacji Podatkowych w Koninie. Spółka nie podejmuje współpracy z podmiotami, których nie jest w stanie zidentyfikować, np. z wykorzystaniem rejestrowych baz danych;

- Spółka stosuje wewnętrzne rozwiązania bazujące na zasadzie tzw. „dobrych praktyk” zapewniające zgodność z prawem przeprowadzane procesy fakturowania.

W perspektywie najbliższych lat (pod warunkiem niezaistnienia żadnych okoliczności mających kluczowe znaczenie dla działalności gospodarczej Spółki), oprócz rewizji i uaktualniania, Spółka nie planuje dokonywania materialnych zmian co do realizowanej strategii podatkowej, a w szczególności w zakresie przyjętej wizji podatkowej.

IV. Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego oraz stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej

1. Informacje o stosowanych przez podatnika procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego i zapewniających ich prawidłowe wykonanie

a) Organizacja procesu realizacji obowiązków wynikających z przepisów prawa podatkowego

Organizacja procesu realizacji obowiązków wynikających z przepisów prawa podatkowego ma w Spółce następujący przebieg:

- Zarząd Spółki sprawuje ogólny nadzór nad realizacją obowiązków wynikających z przepisów prawa podatkowego.

- Zapewnienie realizacji obowiązków podatnika (i płatnika w zakresie zryczałtowanego

podatku dochodowego od osób prawnych) należy do Dyrektora Działu Finansowego,

który koordynuje prace Działu Finansowego oraz podejmuje działania celem

wyjaśnienia wątpliwości związanych z kwalifikacją prawno-podatkową poszczególnych

zdarzeń gospodarczych.

Realizacja obowiązków płatnika (wyłącznie z tytułu wypłacanych wynagrodzeń na rzecz zatrudnionych) realizowana jest przez pracownika odpowiedzialnego za naliczenie wynagrodzeń, który otrzymuje informacje o urlopach od Działu Kadr. Z kolei informacje o zwolnieniach lekarskich przekazywane są drogą elektroniczną przez Zakład Ubezpieczeń Społecznych. Na podstawie ww. informacji dokonywane są odpowiednie naliczenia wynagrodzeń pracowników Spółki. - Kalkulacje podatkowe dokonywane są comiesięcznie przez dedykowanych pracowników Działu Finansowego na podstawie zweryfikowanych dokumentów źródłowych, które odzwierciedlają stan rzeczywisty.

- Pracownicy Działu Finansowego pod nadzorem Zarządu Spółki oraz Dyrektora Działu Finansowego sporządzają na podstawie przygotowanej kalkulacji zeznania podatkowe na właściwym urzędowym formularzu.

- Odpowiedzialny pracownik Działu Finansowego pod nadzorem Dyrektora Działu Finansowego odpowiada za złożenie deklaracji podatkowej do właściwego urzędu skarbowego oraz zapłatę podatku z zachowaniem terminu ustawowego.

Dokumenty związane z kalkulacją podatkową oraz kopie złożonych deklaracji są archiwizowane w uporządkowany sposób w formie papierowej lub/oraz w formie elektronicznej na serwerze Spółki.

Spółka podejmuje wszelkie niezbędne środki w celu prawidłowego określenia oraz terminowej zapłaty należności publicznoprawnych, w szczególności:

- płaci miesięcznie zaliczki na podatek dochodowy,

- płaci miesięcznie podatek VAT,

- płaci podatek akcyzowy od importowanych samochodów osobowych oraz olejów silnikowych,

- realizuje płatności za nabycia określonych ustawowo towarów z zastosowaniem mechanizmu podzielonej płatności;

- realizuje obowiązki płatnika w podatku dochodowym od osób fizycznych z tytułu wynagrodzeń wypłacanych na rzecz zatrudnionych i kalkuluje, pobiera i odprowadza do urzędu skarbowego zaliczki na podatek dochodowy od tych osób,

- z uwagi na dostatecznie dobrą płynność finansową, nie planuje wnioskować o odroczenie terminu płatności podatku ani rozłożenie zapłaty podatku na raty.

b) Stosowane procedury

Spółka wywiązując się ze swoich obowiązków podatkowych stosuje tzw. „zasady dobrych praktyk”. Z uwagi na skalę Spółki nie ma konieczności wprowadzać wysoko sformalizowanych procedur, gdyż w roku podatkowym 2020/2021 Dział Finansowy Spółki obejmował 4 osoby, co umożliwia stałą, dobrą komunikację oraz bieżącą weryfikację prawidłowości prowadzonych działań.

2. Informacje o stosowanych przez podatnika dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej

W roku podatkowym 2020/2021, Spółka nie zawarła z Szefem Krajowej Administracji Skarbowej umowy o współdziałanie, o której mowa w art. 20s Ordynacji podatkowej ani uprzedniego porozumienia cenowego, o którym mowa w dziale III ustawy z dnia 16 października 2019 r. o rozstrzyganiu sporów dotyczących podwójnego opodatkowania oraz zawieraniu uprzednich porozumień cenowych (Dz. U. z 2019 r. poz. 2200).

Niemniej, Spółka podejmuje wszelkie niezbędne formy współpracy z organami podatkowymi w celu należytego wywiązywania się ze swoich obowiązków wynikających z przepisów prawa podatkowego. Współpraca ta jest regularna oraz dotyczy bieżących rozliczeń podatkowych Spółki.

V. Informacje odnośnie realizacji przez podatnika obowiązków podatkowych na terytorium Rzeczypospolitej Polskiej wraz z informacją o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych, z podziałem na podatki, których dotyczą

1. Informacje odnośnie realizacji przez podatnika obowiązków podatkowych

Spółka podejmuje niezbędne środki w celu prawidłowego oraz terminowego wywiązywania się z obowiązków wynikających z przepisów prawa podatkowego na terytorium Rzeczpospolitej Polskiej, w szczególności:

- identyfikuje zdarzenia, które powodują powstanie obowiązków podatkowych;

- kalkuluje i co najważniejsze terminowo uiszcza należny podatek dochodowy oraz podatek od towarów i usług na konto właściwego urzędu skarbowego, oraz podatek od nieruchomości na rachunek właściwej gminy;

- składa organom podatkowym właściwe zeznania, wykazy, zestawienia, sprawozdania oraz informacje, do których składania zobowiązują ją przepisy prawa podatkowego;

- sporządza lokalną dokumentację cen transferowych oraz analizy cen transferowych, o ile realizowane w danym roku podatkowym transakcje z podmiotami powiązanymi przekroczą progi dokumentacyjne;

- monitoruje zawierane transakcje z perspektywy przepisów Ordynacji podatkowej o schematach podatkowych oraz, w razie takiej potrzeby, ustala obowiązki w zakresie raportowania, które stanowią schemat podatkowy do Szefa Krajowej Administracji Skarbowej.

W roku podatkowym 2020/2021 Spółka realizowała obowiązki podatkowe jako podatnik z tytułu następujących podatków:

- podatku dochodowego od osób prawnych;

- podatku od nieruchomości;

- podatku od towarów i usług (VAT);

- podatku akcyzowego.

W roku podatkowym 2020/2021 Spółka realizowała obowiązki podatkowe płatnika (inkasenta) wynikające z tytułu następujących podatków:

- podatku dochodowego od osób fizycznych – z tytułu wynagrodzeń pracowników;

- zryczałtowanego podatku dochodowego od osób prawnych – z tytułu wypłacanych odsetek od wydłużonych terminów zapłaty za towary handlowe.

2. Informacja o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych

W roku podatkowym 2020/2021 Spółka nie zidentyfikowała żadnych uzgodnień, które spełniałyby kryterium schematu podatkowego, wobec czego w ww. okresie Spółka nie przekazała informacji o schematach podatkowych do Szefa Krajowej Administracji Skarbowej.

VI. Informacje o transakcjach z podmiotami powiązanymi lub podejmowanych przez podatnika działaniach restrukturyzacyjnych

1. Informacje o transakcjach z podmiotami powiązanymi w rozumieniu art. 11a ust. 1 pkt 4, których wartość przekracza 5% sumy bilansowej aktywów w rozumieniu przepisów o rachunkowości, ustalonych na podstawie ostatniego zatwierdzonego sprawozdania finansowego spółki, w tym niebędącymi polskimi rezydentami podatkowymi

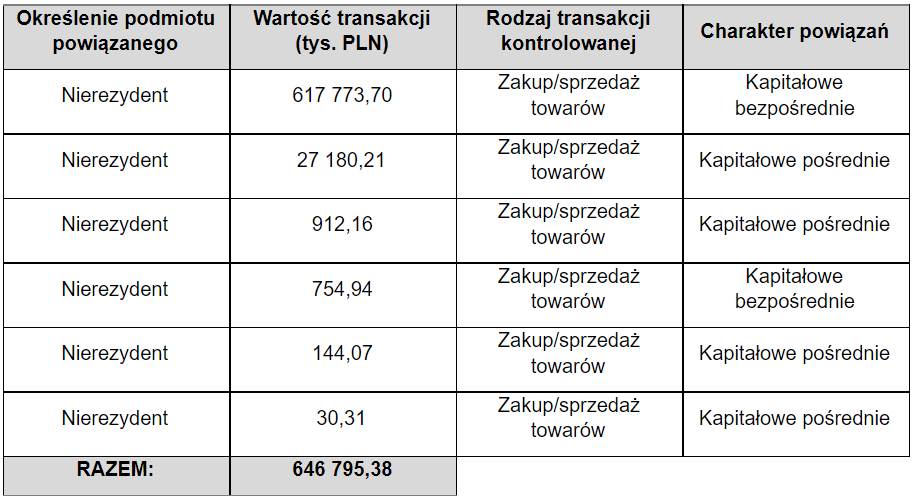

W roku podatkowym 2020/2021 Spółka zawarła z podmiotami powiązanymi transakcje, których wartość przekracza 5% sumy bilansowej aktywów. Poniższa tabela przedstawia zestawienie transakcji kontrolowanych realizowanych przez Spółkę przygotowane na potrzeby informacji o transakcjach z podmiotami powiązanymi.

2. Informacje o planowanych lub podejmowanych przez podatnika działaniach restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych podatnika lub podmiotów powiązanych w rozumieniu art. 11a ust. 1 pkt 4 ustawy o podatku dochodowym od osób prawnych

W roku podatkowym 2020/2021 Spółka realizowała obowiązki podatkowe jako podatnik z tytułu następujących podatków:

- łączenia z innymi spółkami;

- przekształcenia w inną spółkę;

- wniesienia wkładu do innej spółki w postaci przedsiębiorstwa spółki lub jego zorganizowanej części (w tym w ramach podziału spółki);

- wymiany udziałów.

VII. Informacje o złożonych wnioskach

1. Wnioski o wydanie ogólnej interpretacji podatkowej, o której mowa w art. 14a § 1 Ordynacji podatkowej

W roku podatkowym 2020/2021 Spółka nie składała wniosków o wydanie ogólnych interpretacji podatkowych.

2. Wnioski o wydanie interpretacji przepisów prawa podatkowego, o której mowa w art. 14b Ordynacji podatkowej

W roku podatkowym 2020/2021 Spółka złożyła wniosek o wydanie indywidualnej interpretacji podatkowej w zakresie prawa Spółki do rozpoznania przychodu oraz kosztu podatkowego w transakcjach faktoringowych.

3. Wnioski o wydanie wiążącej informacji stawkowej, o której mowa w art. 42a ustawy o podatku od towarów i usług.

W roku podatkowym 2020/2021 Spółka nie składała wniosków o wydanie wiążących informacji stawkowych.

4. Wnioski o wydanie wiążącej informacji akcyzowej, o której mowa w art. 7d ust. 1 ustawy o podatku akcyzowym

W roku podatkowym 2020/2021 Spółka złożyła wniosek o wydanie wiążącej informacji akcyzowej oraz otrzymała Wiążącą Informację Akcyzową z dn. 18 czerwca 2021 r.

VIII. Informacje, dotyczące dokonywania rozliczeń podatkowych podatnika w krajach stosujących szkodliwą konkurencję podatkową

W roku podatkowym 2020/2021 Spółka nie dokonuje rozliczeń podatkowych w krajach stosujących szkodliwą konkurencję podatkową. Tym samym w przypadku Spółki nie są dokonywane jakiekolwiek rozliczenia podatkowe z krajami stosującymi szkodliwą konkurencję podatkową.